Oproti pôvodným plánom sa v ekonomikách 19 štátov eurozóny ocitne navyše až 360 miliárd nových eur a celkovo sa vytlačí 1,5 bilióna eur. Zároveň banky budú musieť ešte viac platiť za to, ak sa peniaze rozhodnú nepožičať ľuďom, ale radšej ich bezpečne uložia v trezoroch Európskej centrálnej banky.

„Európska centrálna banka chce viac lacných úverov, dúfajúc v rast inflácie,“ povedal Andrej Arady, makroekonóm VÚB banky. Pre rýchlejšiu distribúciu vytlačených peňazí priamo prišlo aj k zníženiu depozitnej sadzby z mínus 0,2 na mínus 0,3 percenta. Až na 200-tisíc eur vyjde súkromné banky, ak sa v Európskej centrálnej banke rozhodnú uložiť 100 miliónov eur. Lacné peniaze plánuje Európska centrálna banka použiť nielen na nákup dlhopisov jednotlivých štátov eurozóny, ale aj samospráv. Politici tak veľmi lacno získajú peniaze na uskutočnenie potrebných reforiem. Napríklad desaťročné dlhopisy Slovenska sa na finančných trhoch predávajú s úrokom okolo 0,6 percenta za rok a nižší úrok má v eurozóne už len motor európskej ekonomiky Nemecko.

Európska centrálna banka začala od marca 2015 do ekonomiky eurozóny každý mesiac tlačiť 60 miliárd nových eur. Na Slovensku zároveň od marca do októbra 2015 klesla miera evidovanej nezamestnanosti z 12,06 percenta na 10,98 percenta. Počet ľudí bez práce sa vďaka novým investíciám znížil takmer o 29-tisíc a aktuálne je bez práce okolo 296-tisíc Slovákov. Okrem tlačenia peňazí v tvorbe nových pracovných miest pomáha aj vládou presadené zníženie odvodov pre ľudí s nízkymi príjmami.

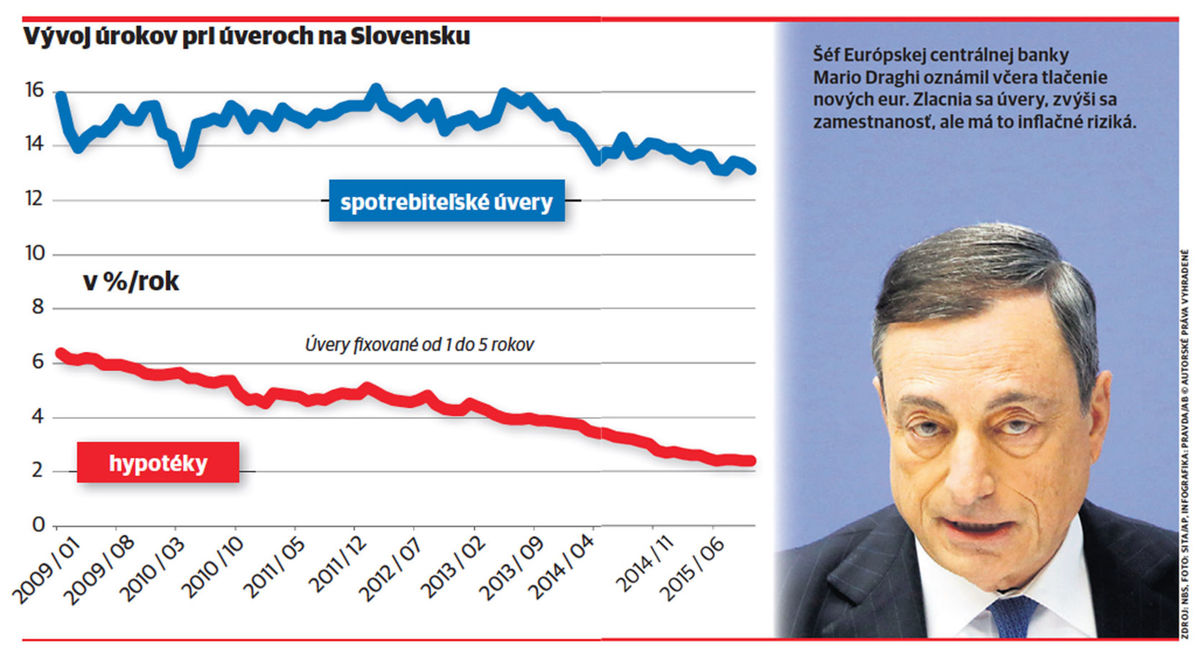

Od spustenia tlačenia peňazí smerom nadol letia aj úroky na hypotékach. Kým v marci 2015 bol priemerný úrok pri hypotékach na úrovni 2,62 percenta za rok, tak aktuálne dosahuje 2,4 percenta za rok. Hypotéka vo výške 100-tisíc eur bude mať pri ročnom úroku 2,62 percenta mesačnú splátku 401 eur v prípade 30-ročnej doby splatnosti. Mesačná splátka rovnakej hypotéky klesne o 11 eur na 390 eur za mesiac v prípade ročného úroku vo výške 2,4 percenta. Naoko mierne zníženie úroku o 0,22 percentuálneho bodu predstavuje pri 30-ročnej dobe splatnosti úsporu takmer 4-tisíc eur.

„Posilnenie tlačenia peňazí minimálne vyvolá tlak na ďalšie znižovanie úrokov na hypotékach. Rovnako ako v minulosti však bude pár mesiacov trvať, kým sa opatrenia Európskej centrálnej banky naplno prejavia na slovenskom finančnom trhu,“ povedal Maroš Ovčarik, výkonný riaditeľ spoločnosti Finančný Kompas. Najnižšie aktuálne ponuky bánk sa začínajú pri úroku 1,54 percenta za rok. Finančné domy pri hypotékach s úrokom pod dve percentá vyžadujú aj poistenie schopnosti splácania úveru a po započítaní poplatkov si ľudia reálne berú hypotéky s úrokom okolo 2 percent za rok. Na základe skúseností z minulosti výrazné zlacňovanie úverov môžu ľudia čakať už počas jarných akcií domácich bánk.

Odvrátenou stranou mince prebiehajúceho tlačenia peňazí je veľmi slabé zhodnocovanie peňazí uložených v banke. Pri ročných termínovaných vkladoch sú top úroky vo výške 1,7 percenta za rok. Ľuďom sa preto aktuálne oplatí viac si požičať, ako šetriť. Tento trend hlavne v Bratislave začína tlačiť na rast ceny bytov. „Pred viac ako dvoma rokmi som štvorizbový byt v Karlovej Vsi kúpil za 100-tisíc eur. Nešlo o starú bytovku, keďže postavená bola v 90. rokoch minulého storočia a samotný byt bol zrekonštruovaný. Aktuálne vo vedľajšej bytovke ponúkajú 3-izbový zrekonštruovaný byť za 135-tisíc eur,“ povedal Filip Kopásek. V hlavnom meste Slovenska súčasné tlačenie peňazí pomaly, ale isto začína vyvolávať realitnú bublinu. Tá v prípade prasknutia spôsobuje prudký prepad ceny nehnuteľnosti, lebo veľa ľudí už vo veľkom nedokáže splácať vysoké hypotéky a finančné domy prichádzajú o peniaze, keďže neplatičom zobrané byty nemajú komu predať.

Európska centrálna banka vo veľkom tlačí peniaze, lebo sa jej v krajinách platiacich eurom nedarí dosiahnuť dvojpercentnú infláciu. Priemerný rast cien o 2 percentá za rok ekonómovia považujú za optimálny. Rast cien totiž znamená viac peňazí v ekonomike, ktoré nevyhnutne na splácanie dlhov potrebujú ľudia splácajúci pôžičky, ktorí by vo veľkom nedokázali svoje dlhy splácať, ak by v hospodárstve bolo menej peňazí. V ekonomike postavenej na dlhu musia mať ľudia viac peňazí, inak čoraz viac z nich nedokáže splácať svoje pôžičky.

Naopak, z pohľadu bežných ľudí vítaný pokles cien je pre centrálnych bankárov katastrofou. Jav označovaný ako deflácia spôsobuje, že pre klesajúce ceny ľudia odkladajú svoje nákupy v snahe ušetriť čo najviac peňazí. Napríklad ak by citeľne začala klesať cena automobilov, čoraz viac ľudí s peniazmi odloží kúpu svojho oceľového tátoša na neskôr. To by znamenalo katastrofu pre automobilky, lebo by im čoraz viac klesali zákazky a museli by reagovať znižovaním platov až prepúšťaním ľudí. Ľudia prepustení z práce by si už vonkoncom nemohli dovoliť kupovať nové autá a celá ekonomika by mohla skolabovať.

Naposledy niečo podobné zažili ľudia v Spojených štátoch amerických (USA) po krachu americkej burzy v roku 1929. Bývalý šéf americkej centrálnej banky Fed Ben Bernanke tvrdil, že USA mohli krízu prekonať, ak by vtedy oveľa viac rozbehli rotačky na peniaze. Práve on je zodpovedný za tlačenie dolárov po tom, čo v roku 2008 krach americkej banky Lehman Brothers odštartoval súčasnú finančnú krízu. Tlačenie peňazí sa ukázalo ako dobré riešenie, keďže počas vrcholu krízy v októbri 2010 dosiahla nezamestnanosť 10 percent a aktuálne je v USA bez práce len 5,5 percenta obyvateľov. Navyše nenaplnil sa ani najsilnejší argument odporcov tlačenia peňazí v podobe rýchleho rastu cien.

Napriek tomu už 16. decembra môžu Spojené štáty americké stáť pred najväčšou ekonomickou výzvou. K definitívnemu ukončeniu tlačenia peňazí v USA totiž chýba už len zdvihnutie základnej úrokovej sadzby, ktoré naposledy pred 7 rokmi odštartovalo najväčšiu finančnú krízu. Zdvihnutie základnej úrokovej sadzby sa totiž automaticky premietne do postupného zvyšovania úrokov na hypotékach. Posledné zvyšovanie úrokových sadzieb spôsobilo, že veľká časť Američanov nebola schopná splácať svoje dlhy a prichádzala o strechu nad hlavou. Keďže počet ľudí bol príliš veľký, zhabané domy nemali banky komu predať a utrpeli obrovské straty.

Podľa finančných trhov Európska centrálna banka včera veľmi opatrne pristúpila k posilňovaniu tlačenia peňazí. „Dnešné zasadnutie ECB jasne sklamalo prehnané očakávania. Dočkali sme sa poklesu depozitnej sadzby len o desať bázických bodov, kým trh očakával väčší pokles alebo dokonca zavedenie dvojstupňových sadzieb v závislosti od veľkosti depozít,“ povedal John Hardy, hlavný menový stratég Saxo Bank. Finančný trh tiež očakával, že tlačenie peňazí bude silnejšie a predĺži sa minimálne do leta budúceho roku. Včerajší prejav šéfa Európskej centrálnej banky Mária Draghiho tak nedokázal ani zvrátiť utorkový prepad európskych akciových trhov.

Za súčasným pomalým rastom cien stojí podľa viacerých analytikov hlavne nízka cena ropy spôsobujúca zlacňovanie pohonných hmôt. Lacnejšie paliva následne znižujú náklady na distribúciu všetkých výrobkov a spôsobujú klesanie cien. Ak Európska centrálna banka prestrelí úroveň tlačenia peňazí, riskuje vysoký nárast cien akcií, ktoré pri rýchlom prepade hodnoty môžu o peniaze obrať ľudí s peniazmi investovanými v podielových fondoch či v akciových a indexových fondoch II. piliera. Keďže posilnenie tlačenia peňazí bolo slabšie, ako očakával trh, prišlo aj k prekvapujúcemu posilňovaniu eura.